截止五月美國紡織服裝進口需求依舊較弱,前五月累計同比下降22.2%,其中來自中國同比下降27.2%,當前仍未出現拐點。美國紡織服裝進口需求減弱一方面是因為國內批發(fā)商零售庫存依舊處在相對高位,尚未完成去庫,再庫存的動力不足;另一方面是美國處于通脹加息周期國內消費紡織服裝能力較前幾年下降。在美國紡織服裝進口需求減弱的大背景下棉類及化纖類表現有哪些差異呢?

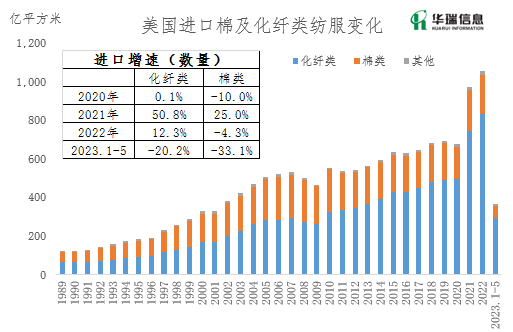

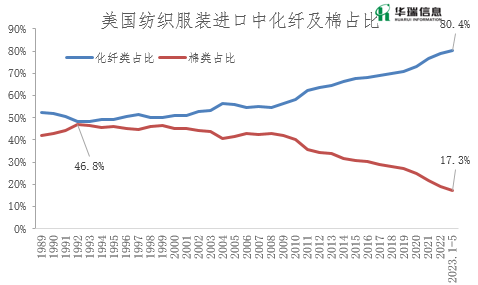

從歷年美國進口棉類及化纖類紡織服裝狀況來看,化纖類增長較為明顯,尤其是2021-2022年出現爆發(fā)式增長,而棉類的需求相對穩(wěn)定,這就導致棉類紡織服裝在美國紡織服裝進口市場的份額逐漸下降,截止今年5月美國進口紡織服裝中八成為化纖類紡織服裝,僅17.4%為棉類紡織服裝,而2010年棉類的占比還有40%。

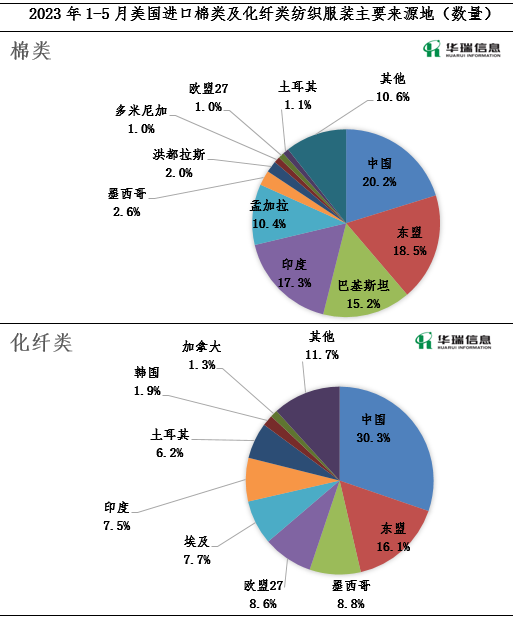

那么美國進口的棉類及化纖類紡織服裝主要來自哪些地方呢?由下圖可以看出,美國棉類紡織服裝主要來自中國、東盟、巴基斯坦、印度及孟加拉,以上幾個市場占比達到八成以上,其他市場占比相對偏下。從發(fā)展趨勢上看,2010年中國在美國棉類紡織服裝市場份額占比見頂(36.2%),之后逐漸下降,貿易戰(zhàn)及疫情加速了下滑;而東盟、巴基斯坦、印度及孟加拉占比呈上升趨勢,尤其東盟占比快接近中國。但是東盟、巴基斯坦、印度及巴基斯坦中除了印度及巴基斯坦棉花供應自給率相對偏高,東盟及孟加拉原料進口依賴較高,因此實際東盟和孟加拉的發(fā)展也會促進我國紡織品的出口。

美國化纖類產品進口來源地主要為中國、東盟、墨西哥、歐盟27、埃及、印度及土耳其;其他市場占比相對略小,以上市場占比達到85%。我國在美國化纖類紡織服裝市場占比在三成附近,該比例遠高于其他市場,然而該占比在2018年為55.9%,僅僅幾年時間下降二十多點,與此同時東盟、歐盟27、墨西哥、印度、土耳其及埃及占比分別增加了4.6%、4.8%、4.7%、1.8%、4.6%及7.2%。可見其他市場得到了較大發(fā)展,尤其是埃及增長較快。當下美國紡織服裝進口需求仍處于低迷期,我國棉類及化纖類紡織服裝在其進口市場份額均有不同程度下降,而替代市場的發(fā)展可能也潛藏著一些機會。